En medio de un contexto claramente más adverso, donde el viento de cola suave migró a uno de frente y de mayor magnitud, los factores idiosincráticos golpearon las cotizaciones de los activos de riesgo locales. La renta variable aún con sus idas y vueltas nos muestra un Merval lateralizando en la zona de los 400 dólares desde hace un tiempo, mientras que la renta fija en pesos se sostiene por el tramo CER y las necesidades de los grandes jugadores locales.

En el otro extremo, la deuda en dólares viene sufriendo una lenta pero constante depresión de precios y las TIR cada vez más altas. En este escenario, el jueves 20-ene los bonos Globales vieron un retroceso a niveles mínimos desde la reestructuración de la deuda, con el riesgo país posicionado nuevamente en los 1.900 pbs. Sin entrar en un análisis respecto a los fundamentos por los cuales los rendimientos se dispararon una vez más a los más altos en todo el planeta, cuesta entender que estos mismos bonos tienen apenas dieciséis meses de vida. En el interín, gana terreno entre los inversores el mayor atractivo de los títulos emitidos bajos las cláusulas 2005, de mayor cobertura legal ante otra hipotética reestructuración.

El pasado jueves, los bonos Globales emitidos en septiembre del 2020 tocaron un precio mínimo ponderado de USD 30,65 (GD35 operó por debajo de los USD 28), mientras que su tasa de rendimientos se disparaba a 21,21% en una curva cada vez mas invertida. La caída punta a punta respecto al día que hicieron su debut en el mercado secundario llega al 36% en promedio. En aquella oportunidad, la yield de la curva era de 11%, a nada de la anhelada y teórica exit yield del 10% a la cual el mercado hacía sus ejercicios de valuación.

Más allá de los 1.900 pbs. que alcanzó el riesgo país producto del selloff de la deuda, hay otro spread que el mercado comenzó a mirar más en detalle. No sólo en el spread de legislación, la diferencia de TIR entre los títulos emitidos bajo ley local respecto de aquellos que se rigen bajo ley extranjera (NY), hoy en los 150 pbs., es donde el mercado pondera distintos riesgos potenciales. Un segundo ítem se agrega, y es el que refiere al Indenture, los contratos por el cual se rigen cada uno de los bonos emitidos en la reestructuración de 2020.

Los viejos bonos Discount y Par fueron emitidos en la renegociación de la deuda de 2005, bajo condiciones más estrictas -y favorables al tenedor- que todos los Globales que vieron la luz durante el gobierno de Mauricio Macri. Así, el mercado refiere al Indenture 2005 vs 2016 (los bonos “nuevos”). Las famosas CAC (Cláusulas de Acción Colectiva) pesaron en la operación del 2020, y el gobierno debió reconocer ese mejor estatus para asegurarse que las mayorías acceden a canjear sus títulos. Esta fue la génesis de los cinco bonos emitidos bajo ley extranjera. Dos de ellos se beneficiaron bajo el contrato 2005: Global 2038 y 2041. A ambos se les debió reconocer un mayor cupón de interés.

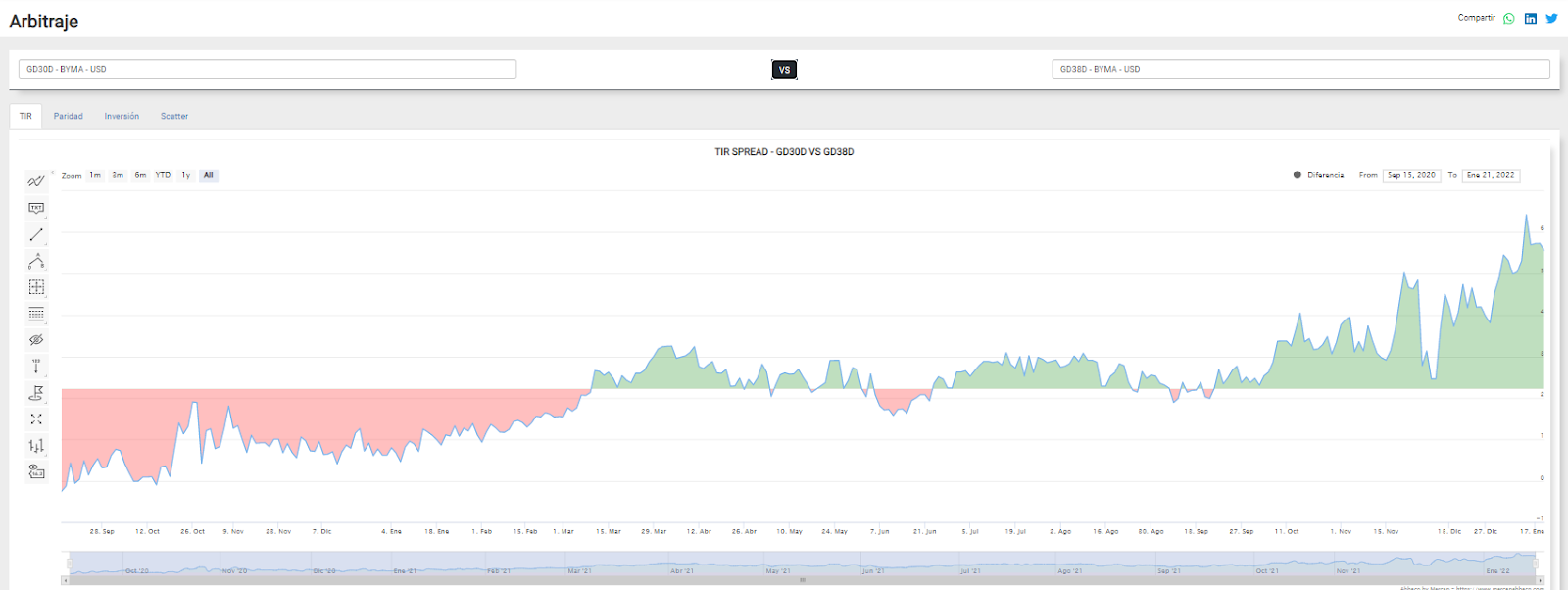

Con el deterioro de las condiciones internas, el diferencial de rendimientos entre los bonos “nuevos” (2029, 2030 y 2035 en la parte más corta) respecto a los “viejos” (2038 y 2041) se fue ampliando. Hoy ese spread casi llega a los 400 pbs. (4% de TIR). Es decir, el mercado se cubre no sólo por una supuesta mejor protección de los tribunales extranjeros sino también por un contrato que los defiende mejor en caso de un nuevo evento de crédito.

En el gráfico inferior, observamos un ejemplo de lo mencionado. En la función Arbitraje de la calculadora de bonos Abbaco analizamos el spread de TIR entre dos exponentes de cada uno de los contratos y notamos cómo se fue ampliando la diferencia de rendimientos entre el GD30, cuya TIR ya casi llega al 26%, y el GD38, hoy en la zona de los 600 pbs. El historial entre ambos es claro, y la curva cada vez más invertida profundiza las diferencias.

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.