Han sido muchos más los días, semanas y meses de los últimos años con las curvas de rendimientos de los bonos dolarizados mostrando pendiente negativa que con formato normal (a más plazo, más tasa). Antes de la reestructuración de deuda del año pasado, los ex Bonares y Globales operaban con la curva invertida, lógico desde un mercado que ya veía con un horizonte de certeza la reestructuración de la deuda cuando a nuestro país se le cerraban los mercados internacionales de crédito. Primero “pasaron cosas” después un cambio de signo político y giro de 180°, pero el asunto de la deuda ya era cosa juzgada.

Una vez reestructurada la deuda, liberados de una carga financiera imposible de sostener y habiendo dejado atrás un nuevo default, el panorama no ha cambiado demasiado cuando aún no se cumplió un año de la exitosa (porque eso fue desde el flanco del acreedor) renegociación encarada por el ministro Guzmán. Al muy poco tiempo de empezar a cotizar, los nuevos bonos operaban en una curva casi flat y niveles de rendimientos del 11%. El desarme de posiciones por parte de inversores externos hundió los precios y con ello disparó los rendimientos. Con alguna escala y mejoramiento transitorio, los precios nunca lograron recuperarse y hoy operan muy cerca de sus mínimos.

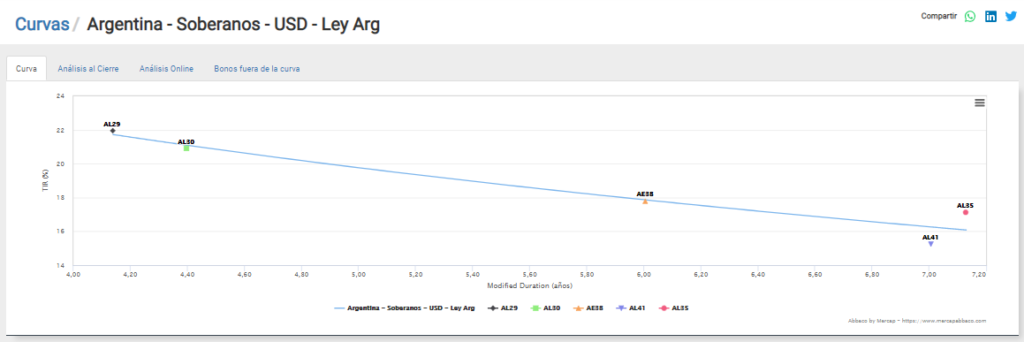

Nos acostumbramos y parece ya un entorno natural observar la curva hard-dollar local con pendiente marcadamente negativa y TIRs por encima del 20% para los bonos más cortos. El impacto de semejantes tasas de descuento no recae sólo sobre la valuación de la renta variable sino sobre cualquier evaluación de proyectos económicos. Imposible encontrar viabilidad que no implique un riesgo excesivo. De aquí se dispara el pensamiento de una situación que irremediablemente debería mejorar para pensar en un crecimiento sostenido. Sin embargo tampoco podemos darlo por cierto sólo porque los precios son bajos.

Ahora bien, lograr reducir el costo del financiamiento dependerá, en la actual coyuntura de crisis recurrentes, exclusivamente de encarar los senderos correctos y no del contexto externo (con las TIRs actuales ya estamos afuera de los mercados de crédito soberano en dólares), fundamental para otros países o para Argentina en otro momento. Así, solo los muy buenos emisores corporativos logran fondeo desde el exterior y a tasas razonables.

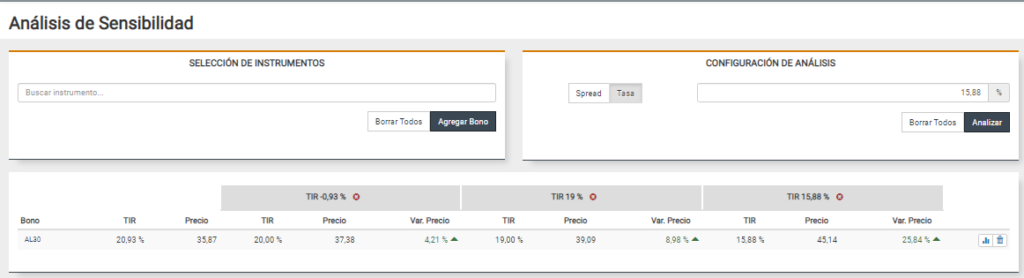

Pensemos en un escenario donde los precios de los bonos mejoran, aunque de manera moderada. Tomando el benchmark AL30, con TIR actual en 20,93%, llevarla al 20% redondo significaría una variación (positiva) en su precio de poco más del 4%. Con la herramienta de Análisis de Sensibilidad de la calculadora de Abbaco podemos jugar con los distintos escenarios posibles de acuerdo a los inputs que vayamos ingresando. En un escenario donde la TIR comprime al 19% (casi 200 pbs.), el precio del AL30D trepará a USD 39, con suba del 9%.

En un escenario extremadamente bullish para los niveles actuales, y comparando con los rendimientos del bono Global de Sri Lanka 2030 (compartimos idéntica calificación crediticia, CCC+) el cual opera hoy con TIR del 15,88%, el precio del Bonar local debería subir hasta los USD 45 con una mejoría de casi 26%. Dentro de sus comparables, Argentina presenta los spreads más altos, y con una deuda recientemente reestructurada.

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.