La gran mayoría de los inversores locales en instrumentos de renta fija en dólares se vuelcan hacia títulos públicos emitidos por los Estados Nacional o Provincial. Sea por desconocimiento de alternativas o por una cuestión de liquidez y profundidad de la plaza, los bonos soberanos acaparan no sólo la inversión sino también la atención. Que nuestros títulos en dólares posean rendimientos del orden del 20% es un factor extra de seguimiento.

Sin embargo, existen alternativas al soberano, aunque como lo describimos anteriormente en cuanto a sus limitantes, el mercado primario y secundario de instrumentos privados emitidos por empresas es más bien acotado. Muchas emisiones están pensadas sólo para inversores calificados (básicamente institucionales) y esto restringe aún más las opciones para el inversor minorista. Le queda la opción de recurrir al mercado secundario, aunque aquí una vez más la cantidad de opciones disponibles y la liquidez son limitadas.

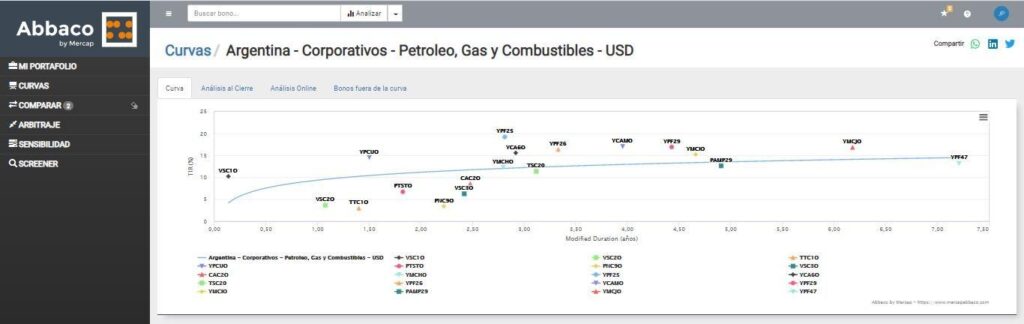

Con todo, unas de las curvas mejor representadas del segmento corporativo es la de Petróleo y Gas, con jugadores relevantes del sector energético como YPF, Tecpetrol, Pan American Energy, Pampa Energía , etc.

Como podemos observar en el cuadro inferior, la curva de rendimientos está bien cubierta en los distintos plazos, con rendimientos tan disímiles yendo del 3% al 20%. Dentro de ese rango los mejores créditos y de menor duration operan con rendimientos del orden del 5%, mientras que en la panza de la curva los mismos se ubican en el rango de 10% – 12%, con los bonos de YPF siempre operando con una prima de tasa respecto a sus pares del sector.

Vemos que en la comparación con los bonos emitidos por el soberano, las TIR son sensiblemente inferiores, funcionando como cobertura y diversificación, más que en la búsqueda de rentabilidad.

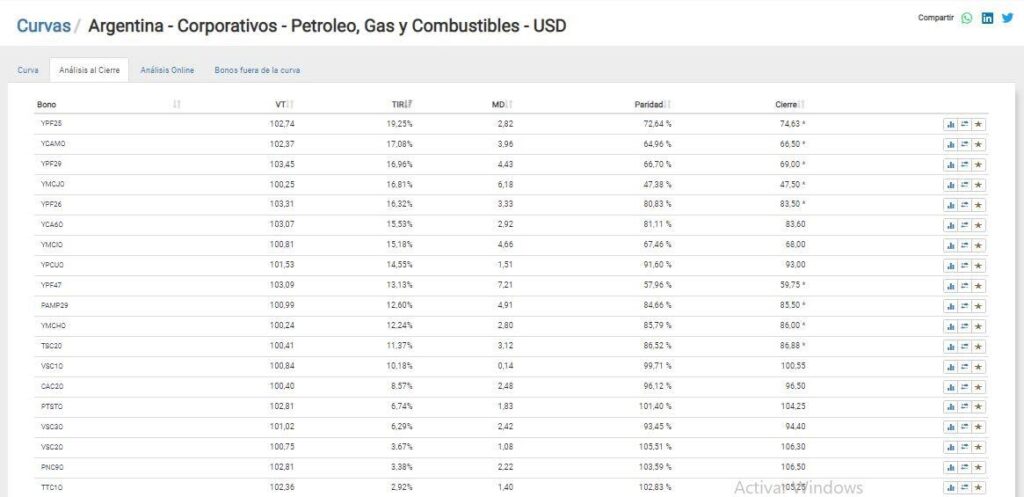

Dentro del mismo menú Curvas en la calculadora de Abbaco podemos ver en Análisis al Cierre las principales características de los instrumentos representados en la curva de rendimiento como TIR, Valor Técnico, Duration Modificada, etc. En nuestro ejemplo ordenamos los distintos bonos por TIR de mayor a menor. El bono YPF 2025 con TIR del 19,25% es el de mayor rendimiento de la muestra, con paridad del 72,6%. En el otro extremo, el bono de Tecpetrol 2022.

Dentro del Análisis de Cierre, si entramos en cada una de las especies podemos ver con mayor detalle la información general del instrumento, su estructura de pagos y cash-flow. En este caso vemos el primero de ellos, el bono de mayor rendimiento, YPF 2025.

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.