Los títulos indexados a la inflación minorista han venido operando demandados durante las últimas semanas. Si bien compiten con los instrumentos atados al tipo de cambio (dollar-lnked) y los futuros de dólar en ROFEX como estrategia frente a los efectos de una depreciación del peso (en sus variadas formas y velocidades), la mayor liquidez y profundidad de su plaza en general los coloca como los de mejor performance.

Esto ha venido ocurriendo recientemente, con subas de +3% en los títulos cortos durante los últimos treinta días y de 6% en los bonos del tramo medio como TX23 o TX24. Estas mejoras en los precios produjeron una sensible reducción de sus rendimientos, al punto de llevar la tasa real de los títulos más cortos a terreno negativo o cercanos al 0%.

Los agentes económicos buscan cobertura cambiaria en momentos de inestabilidad o incertidumbre, y en la previa de una elección. Cuanto más relevante sea, mayor es el interés por cubrirse en moneda dura.

Las varias restricciones para acceder de manera natural al mercado cambiario fueron acotando las opciones a sólo un puñado. En primera vuelta, instrumentos que ajustan por el tipo de cambio oficial, como los dollar-linked, o mediante la compra de futuros de dólar en Rofex. De manera indirecta podríamos mencionar los CEDEARs o papeles negociados en pesos como contrapartida de la suba potencial en el tipo de cambio implícito.

Ahora bien, la liquidez y profundidad de las mencionadas alternativas es relativa. Ahí es donde surgen como opción los títulos que indexan por la inflación minorista, Letras y Bonos CER.

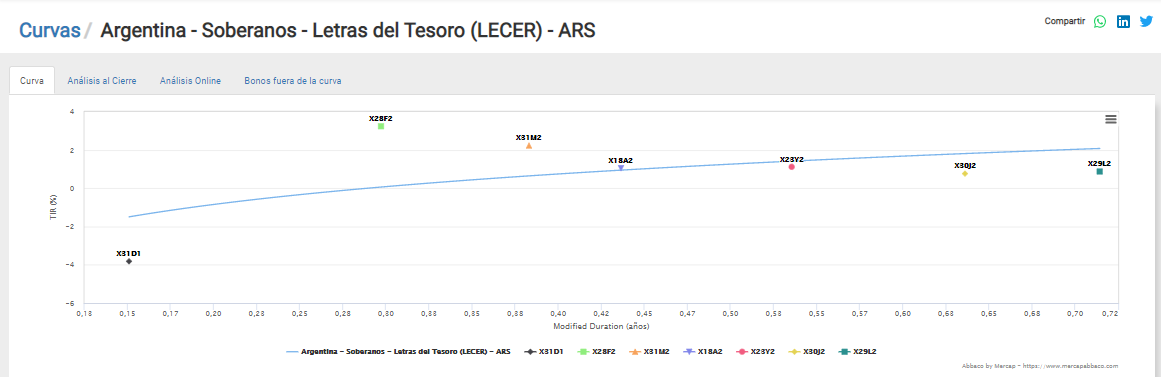

El rango de instrumentos y plazos de este asset class es amplio, con una curva de rendimientos bien desarrollada.

¿Dónde está la relación de los activos CER con la búsqueda de cobertura cambiaria? En el alto traspaso que históricamente ha tenido la depreciación del peso a los precios de la canasta de consumo masivo, conocido en la jerga económica como pass through.

De momento se da la inversa, inflación respecto al movimiento del tipo de cambio de 3 x 1. Pero el mercado ve aquí una distorsión si la presión sobre el dólar (o el peso) se sigue acumulando: el movimiento que tenga la divisa verde será acompañado por una suba en el nivel de precios minoristas. Los bonos CER funcionan como segunda derivada de una suba en el tipo de cambio. El Pass Through en Argentina funciona aceitadamente.

La demanda por cobertura cambiaria de “segunda vuelta” llevó a la curva CER de corto plazo (LeCer) a operar en terreno negativo respecto a sus tasas reales o en niveles casi neutros. Las últimas ruedas vieron cierto reacomodamiento alcista de tasas pero a niveles bajos de entre +1% y +2%. La curva mas larga opera con tasas lógicamente mayores dada la incertidumbre por fuera del corto o muy corto plazo. Básicamente, los mencionados títulos sólo remuneran el avance en los precios, con una mínima prima.

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.