A medida que los rendimientos de los bonos hard-dollar van aumentando como viene ocurriendo prácticamente desde que se emitieron, también se va modificando (ampliando) el diferencial entre la TIR de un bono emitido bajo ley local respecto a su similar pero bajo ley extranjera. Este comportamiento guarda cierta lógica en un escenario de mayor estrés sobre nuestros activos como venimos observando en la curva de Bonares y Globales.

Cada tanto nos damos una vuelta sobre esta medición para tratar de tomarte la temperatura al riesgo argentino. Cuanto más amplio sea este spread, mayor será el riesgo percibido respecto al cobro de una acreencia en nuestro territorio que hacerlo en el extranjero.

Como sabemos, en la reestructuración de deuda de agosto del año pasado, se emitieron series (casi) idénticas de bonos regidos por ley local (Bonares) y ley New York (Globales). El “casi” obedece, precisamente, a esta sensible diferencia entre uno y otro título.

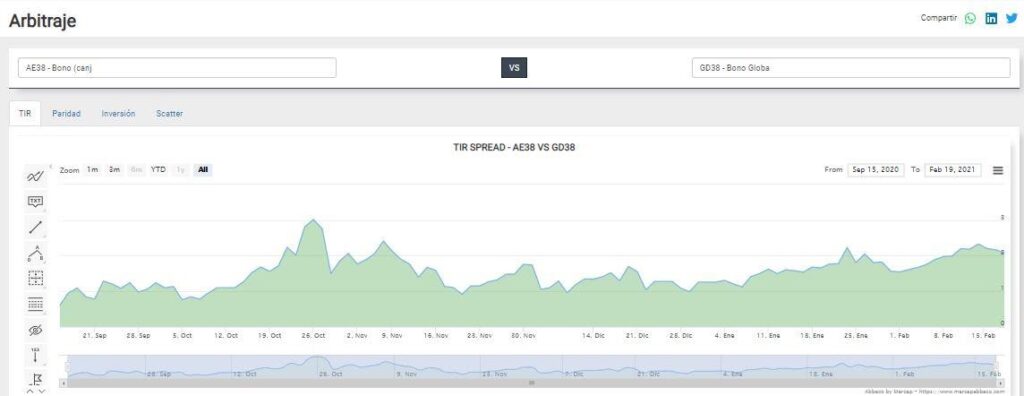

Abajo vemos las principales características de dos de los bonos donde mejor podemos observar el desarrollo del spread de legislación, AE38 vs. GD38, mediante la calculadora de bonos Abbaco. Ambos bonos podrían considerarse herederos naturales de los viejos DICA y DICY, títulos en los cuales se solía seguir la diferencia de rendimientos entre ley local y extranjera.

Observamos como el spread hoy entre los mencionados bonos es de aproximadamente 200 puntos básicos (2%), nivel en un rango elevado en términos históricos.

En el gráfico inferior vemos el detalle del historial del spread de rendimientos desde la emisión entre el Bonar 2038 y Global 2038. Notamos como en una primera etapa el diferencial se ubicaba en la zona de los 100 pbs. La crisis cambiaria de octubre y noviembre del año pasado, con los dólares paralelos y la brecha con la divisa oficial en máximos históricos, la llevó hasta los 300 pbs. Luego de un ataque frontal sobre las cotizaciones implícitas que logró frenar la corrida cambiaria, el spread cayó. Pero quedó operando desde entonces en un escalón más arriba, niveles de 150 pbs., denotando cierta fragilidad o cortoplacismo en la estrategia afrontada. Sin embargo, desde principios de año la tendencia es creciente, como se visualiza en el último cuarto del gráfico inferior, para ubicarse hoy en los 200 pbs., niveles que excluyendo la mencionada crisis cambiaria del año pasado, se encuentran en máximos históricos, y también en términos altos si nos remitimos al spread anterior entre DICA y DICY.

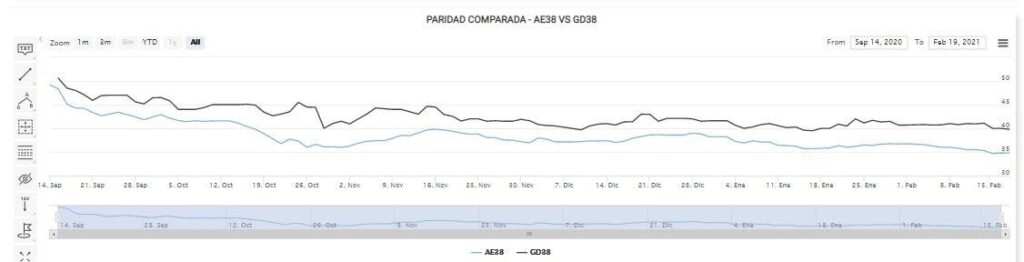

De manera análoga, vemos como se fue ampliando el spread de legislación y la suba de rendimientos deprimiendo cada vez más las paridades en el gráfico inferior. Actualmente el Global 2038 opera con paridades cercanas al 40% mientras que su par local, el Bonar 2038, lo hace en niveles de 35%. Cinco puntos porcentuales que contextualizan el mayor riesgo percibido por los tribunales locales.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.