Las curvas en pesos, sobre todo aquellas relacionadas a la inflación minorista, fueron las primeras en normalizar pendiente, mostrando un formato de curva creciente en su rendimiento en el tiempo. Al mercado le tomó algunos meses y un “ver para creer” para convencerse que los vencimientos, cronogramas y estructuras de pago se estaban cumpliendo. Las habituales y periódicas licitaciones de instrumentos en pesos (tanto para renovar vencimientos como para captar deuda nueva) se llevan a cabo sin inconveniente alguno.

Este factor claramente positivo posee sus matices, desde ya. Un cepo cada vez más apretado para la compra de divisas con su consecuente falta de alternativas, junto a la emisión monetaria para apuntar la actividad económica, resultan en una gran masa de pesos “atrapados” en el sistema local. La carga impositiva impuesta sobre Leliqs también afecta su alocación por parte de los bancos. Esos pesos buscan retornos, y se canalizan casi exclusivamente en instrumentos de corto plazo (los cuales licita el Ministerio de Economía).

El ancla al tipo de cambio para atrasarlo en términos reales en un año eleccionario impactó en una sensible caída en las tasas implícitas en los futuros de dólar de ROFEX y en marcado desarme de posiciones en instrumentos y Fondos Comunes Dollar-Linked. Todos esos pesos fueron títulos o instrumentos en moneda nacional de corto plazo, hundiendo sus tasas.

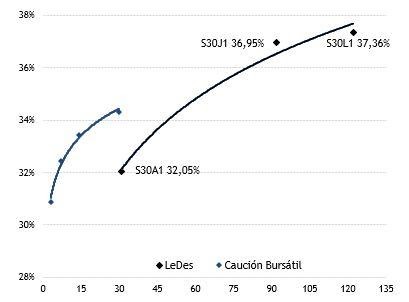

Así, los rendimientos de los activos más cortos en ARS (Caución Bursátil y FCIs Money-Market) no superan el 32%, mientras que para un inversor minorista para empardar rendimientos del tradicional plazo fijo habría que irse hasta fines de julio.

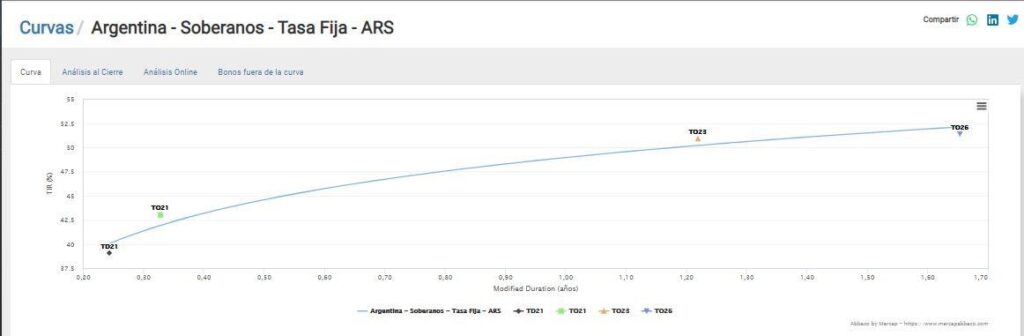

Si nos extendemos un poco más allá en la curva ARS, observamos cómo en los bonos del tesoro a tasa fija los rendimientos apenas se incrementan apenas arriba del 40% para el bono vencimiento oct-21. Extendiéndonos al 2023 y 2026, con el significado de una inversión a tasa fija en un país de altísima inestabilidad cambiaria y financiera como el nuestro, la TIR (no TNA con la cual medimos las Letras) se ubica en 50%, las estimaciones que tiene el mercado para la inflación de este año.

Los últimos movimientos del mercado llevaron a desarmes de posiciones CER o Dollar-Linked que se refugiaron en instrumentos cortos en pesos. Por su parte hay una búsqueda de acortar duration a modo de limitar volatilidad o riesgos de posicionarse en los tramos más largos. Así, se aplican posturas más defensivas y los instrumentos de corto plazo cada vez comprimen más los rendimientos. Vimos como Caución Bursátil muestra tasas en franco descenso, movimiento similar a las Letras a Descuento de más corto plazo. La otra pata que completa el cuadro de exposición en pesos de baja duración lo completan los FCI de money-market, grandes receptores de pesos durante las últimas ruedas. Ni hablar de las tasas altamente negativas que poseen letras y bonos indexados por CER de corto plazo, dadas las altas expectativas de inflación no sólo para el actual marzo sino para los meses siguientes.

La licitación del lunes donde se busca renovar unos $ 270.000 M en T2X1 podría ser una prueba de fuego para testear si el mercado quiere ir más largo (se licita una LeCer pero también dos Boncer que llegan hasta 2023, los cuales operan con tasas reales bajas en el mercado secundario). Sin embargo, ~70% del título se encuentra en manos públicas, con lo que se descuenta un alto porcentaje de aceptación.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.

![rofex[1]](https://noticias.mercapsoftware.com/wp-content/uploads/2021/03/rofex1-696x391.jpg)