La curva de bonos indexados por la inflación minorista fue la primera que se normalizó entre los instrumentos en moneda nacional, mostrando un alineamiento entre rendimiento y duration casi totalmente ajustado. La pendiente, en mayor o menor grado, siempre fue positiva. A medida que las expectativas (y posteriormente los datos) iban en sentido de una mayor inflación, los bonos del tramo corto fueron cayendo en terreno negativo. Hasta hace pocas ruedas atrás, todos los bonos hasta el 2023 operaban con tasa real negativa. Pero hubo dos acontecimientos que rompieron con la tranquilidad relativa de los bonos CER.

Trascendió en la prensa (sin respuesta oficial) que el INDEC estudia modificar a partir del 2022 la canasta con la cual calcula el IPC. Si bien se realizan correcciones metodológicas cada tantos años, el fantasma de la supuesta manipulación de datos durante la década pasada causó la inmediata reacción del mercado, que vendió fuertemente el tramo medio CER. El tema quedó acotado y los precios se recompusieron, pero sólo parcialmente.

Por otro lado, esta semana el Ministerio de Economía licitó Letras ajustables a la inflación a un año de plazo. La novedad fue que lo hizo sin precio mínimo, con lo cual el mercado podía presentar libremente sus ofertas. En ese momento, el tramo corto operaba fuertemente en territorio negativo a tasas reales. La duda del mercado era qué niveles iría a convalidar el gobierno. ¿Tasas positivas como le pidió el mercado o negativas como las imperantes? El corte fue de 0% y solución salomónica. Pero tuvo un claro efecto posterior en el mercado secundario.

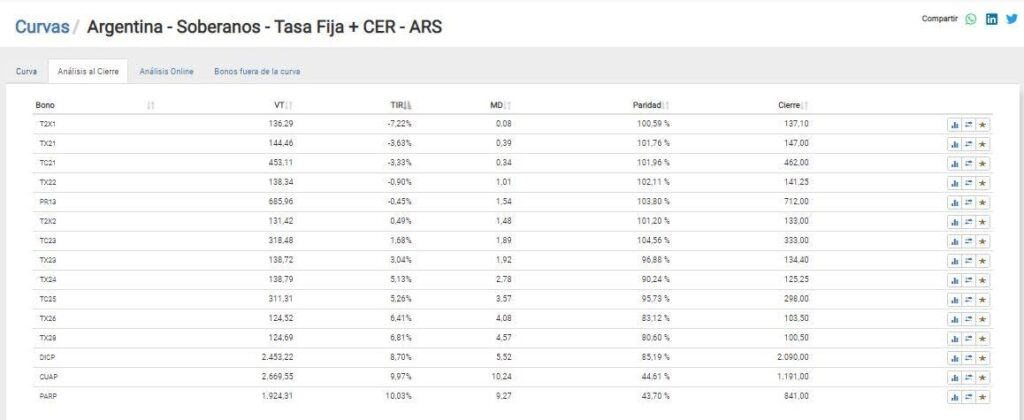

La licitación de LeCer a un año recortó las tasas negativas del tramo corto, operando en terreno fuertemente por debajo de cero hasta entonces. De esta manera, los bonos con vencimiento 2022 quedaron en territorio neutro, y los 2023 con tasas positivas entre 1% y 3%. Fue un reacomodamiento lógico del mercado secundario, sin embargo las proyecciones de inflación siguen siendo altas para el corto plazo con lo cual la demanda por instrumentos CER se mantiene, a diferencia del tramo medio que vio desarme de posiciones y retrocesos de precio durante las últimas ruedas. La curva sigue con pendiente positiva pero más aplanada ahora en su parte media y empinada en el tramo corto, donde el mercado opera con mayor grado de certeza y registros altos de inflación.

En los analíticos de la calculadora de Abbaco vemos el detalle de la curva CER, en este caso ordenado por TIR partiendo desde el bono con rendimiento más negativo y vencimiento más corto (T2X1, abril-21, -7,22% real) hasta el PARP (2038, +10%). Los bonos más cortos operan por encima de la paridad dados los altos registros estimados de inflación para los próximos meses.

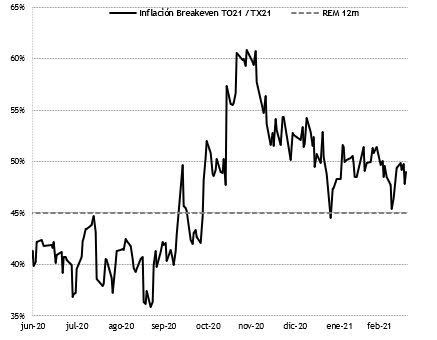

Pese a las intenciones del Gobierno de anclar expectativas a través del tipo de cambio que morigeren al menos parcialmente la inflación futura, junto a las estimaciones del Presupuesto, el mercado sigue viendo un 2021 con elevados índices de inflación. Si tomamos las proyecciones del REM del BCRA, las estimaciones de acá a un año vista se ubican en 45%. Si nos guiamos por los datos implícitos en los precios de los bonos, la inflación futura se ubica en un rango entre 45% y 50% anualizada. Ambos datos muy por encima de los deseos de las autoridades.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.