Los bonos en pesos han sido los claros ganadores entre los distintos activos de riesgo. Si bien destacamos permanentemente a la curva CER, los demás ajustes (BADLAR y Tasa Fija) también mostraron una sólida performance durante la semana que finalizó. Si extendemos la medición al último mes vemos que no sólo los indexados a la inflación minorista mostraron importantes avances (7,5% en promedio), sino que fueron incluso superados por BoTes a tasa fija (9% en promedio). Este comportamiento a primera vista luce extraño ya que sus rendimientos deberían ser contrapuestos (tasa fija vs. cobertura de inflación), pero la demanda por instrumentos en moneda nacional equiparó las posibles inconsistencias. Letras a Descuento son muy demandadas por inversores institucionales como aseguradoras y fondos comunes de inversión, además de ser una herramienta utilizada para el cash management.

Los BADLAR, si bien tuvieron algo de demanda reciente debido a apuestas sobre una potencial suba de tasas de interés, vienen operando con mayor rezago.

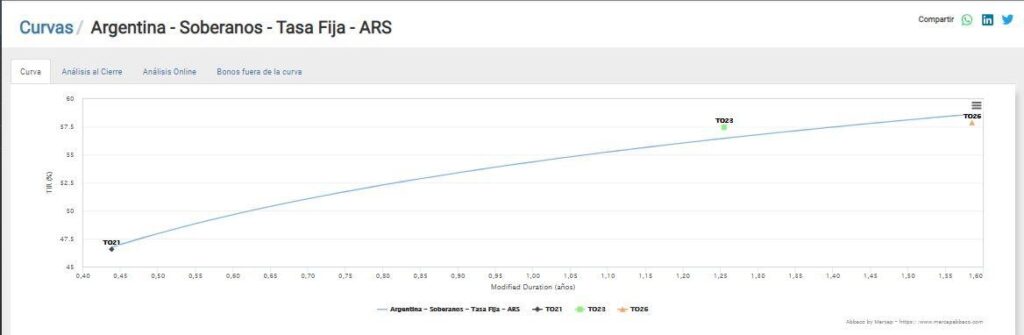

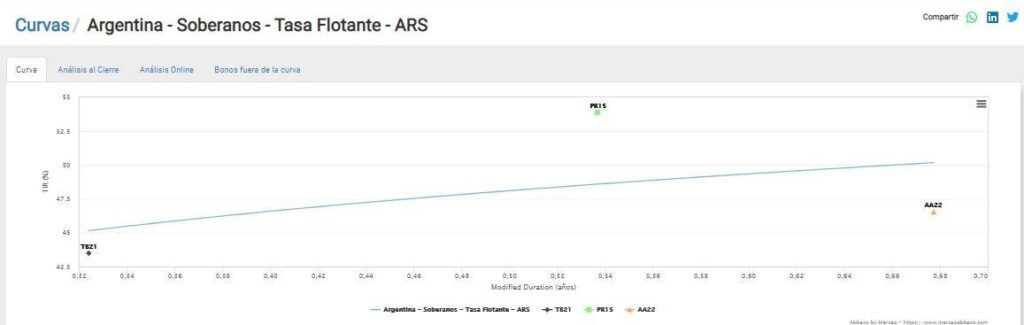

Veamos como quedaron operando, mediante las curvas en la calculadora de Abbaco, los instrumentos en pesos por fuera de los demandados CER. ¿Hay relación entre ellos o con la inflación actual y esperada?

Las Letras a Descuento sólo cubren tres vencimientos, sobre fines de cada mes, aunque no más allá de un arco de tiempo de dos meses. La TIR de dichos instrumentos se ubica entre 37,2% (enero), 39,70% (febrero) y 41% (marzo).

Con la diferencia a favor que le otorga un mercado secundario para negociarlas, las LeDes competirían en el segmento del tradicional plazo fijo. Sin embargo, ambos instrumentos sufren el mismo problema: su rendimiento es negativo en términos reales (ex ante y post frente a la inflación).

El segundo tramo de las inversiones en pesos a tasa fija lo constituyen los bonos del tesoro emitidos bajo la anterior administración. También en esa curva contamos con tres instrumentos, aunque claramente mas espaciados en el tiempo. BOTES 2021, 2023 y 2026 operan con rendimientos de 46,6%, 57,4% y 57,8%, respectivamente, por encima de las Letras pero con una duration muy superior.

El primer vencimiento de estos títulos opera en octubre, con lo cual teniendo en cuenta proyecciones de inflación y la curva implícita de futuros de dólar, podría extraerse algún análisis. Proyectar variables al 2023 y menos que menos al 2026 que nos den herramientas para valuar bonos a tasa fija es poco menos que ciencia ficción. Si tomamos el rendimiento actual del TO21 (46,6%) y comparamos contra la inflación esperada por el mercado para el próximo año (49,80%) este instrumento también cae en terreno negativo de rendimiento real.

La última pata de nuestro análisis de hoy la componen los bonos ajustables por la tasa BADLAR (depósitos en pesos en bancos privados mayores a $ 1 M a 30d-305d). La demanda que generaron los instrumentos a tasa fija e indexados por inflación traccionaron también por los bonos a tasa variable, aunque de menor intensidad. Uno de los factores explicativos estaría dado por una hipotética suba en las tasas de referencia (que aún no se concreta y por el cual el BCRA no parece muy convencido). Si bien estos títulos operan por spread sobre su tasa de referencia, en términos comparativos su TIR se ubica entre 43,50% para su bono mas corto (TB21) y 46,5% para el de mayor duration (AA22).

De comparar tasas fijas con variables vemos que el mercado no espera grandes movimientos en la tasa BADLAR en el futuro cercano.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.

![f1280x720-137559_269234_5050[1]](https://noticias.mercapsoftware.com/wp-content/uploads/2021/01/f1280x720-137559_269234_50501-696x392.jpg)