La principal empresa de la Argentina anunció el viernes 8 de enero un agresivo y “sorpresivo” plan de reestructuración de toda su deuda financiera en Obligaciones Negociables con vencimientos entre los siguientes tres meses y el año 2047 por USD 6.225 M.

El entrecomillado en el sorpresivo refiere a que el mercado esperaba una nueva oferta de canje por su bono mas corto (vence en marzo) tras una primera parte llevada a cabo el año pasado. Este título opera con TIR de 37% y un precio en los 94 dólares, con lo cual estaba en gran parte descontado por el mercado, pero lo tomó por sorpresa que se intente canjear la totalidad de la deuda (YPF posee bonos hasta el año 2047). La oferta es compleja de valuar y posee algunas particularidades.

YPF ofrecerá tres nuevos bonos (2026, 2929 y 2033), los cuales serán entregados a quienes acepten las condiciones de canje y conformando una canasta en algunos casos de bonos viejos, y un endulzante en cash para su bono mas corto (2021). La otra particularidad radica en la nulidad de pagos de interés durante los dos primeros años para las tres series, los cuales saltan a tasas de 8,5% y 7% al tercer año. Un paso demasiado brusco. Este punto podría ser rechazado por los acreedores, seguramente todavía contrariados por el escasísimo cupón de renta de los bonos soberanos canjeados hace algunos meses, esperando una mejora en la oferta.

La conveniencia (o no) de ingresar al canje en las actuales condiciones dependerá de la famosa “exit yield” y la valoración que pueda hacer cada inversor particularmente.

Los resultados desde ya son muy sensibles a una u otra tasa de descuento

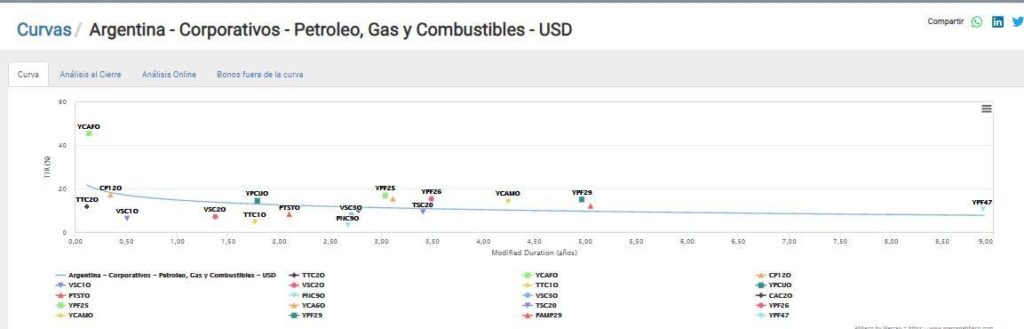

Lo natural y hoy contemplado por el mercado ubica a la tasa de salida en valores de entre 10% y 14% (bonos hoy cotizan con TIR de entre 10% y 37%, con una curva netamente invertida), y si suponemos que los nuevos bonos tendrán una pendiente positiva en su curva o no.

La reacción del mercado al conocerse la oferta fue negativa salvo en el bono 2021 que tendría cierto potencial valuando al nuevo título 2026 (garantizado por exportaciones), con bajas promedio en el resto de las series de 3,5%. Mas allá de la delicada situación financiera de la petrolera (y la del país, que es quien tiene que venderle dólares para pagar que hoy no tiene) llama la atención la reestructuración integral de su deuda, en lo que parece una estrategia mas a tono con el Soberano y unas flacas reservas internacionales. Sin dudas el devenir de la oferta será un tema para seguir de cerca dado el carácter de alter-ego del Estado que algunos le otorgan a la petrolera.

En el gráfico inferior tomado desde la calculadora de Abbaco, observamos como la curva de bonos de YPF opera por encima de sus pares comparables como Tecpetrol, Vista o Pan American Energy, destacándose claramente su bono mas corto (2021) en niveles de TIR del 40%. Mas allá de la reciente propuesta de canje, sus ON ya venían operando en un escenario de estrés.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.